부모 자식간 증여세 차용증 허위 작성하면 안되는 이유 (feat. 편법 증여에 대한 국세청의 계획, 차용증양식 다운로드)

가족간 증여로 발생하는 증여세를 내지 않기 위해, 뒤늦게 가짜 차용증을 작성해서 내는 경우가 있습니다.

하지만 자금조달계획서 대상이 확대되었고, 국세청은 보다 촘촘한 ‘증여추적과 부채사후관리 점검 등을 확대한다’는 계획을 발표했습니다. 특히나, 부모 자식간의 금전거래에 대하나 차용증은 신뢰도가 낮은 편입니다. 오늘은 차용증을 허위 작성하면 안되는 이유와 국세청의 증여추적에 대해 이야기를 해보겠습니다. (+차용증 양식 다운로드까지) 😉

[관련글 더보기]

자금조달계획서 대상 확대는 무슨 얘기죠?

요즘에는 특히나 집값이 하늘로 치솟고 대출규제도 심해져서 주택 취득자금에는 부모나 형제 등으로 부터 자금을 빌리는 경우가 많습니다.

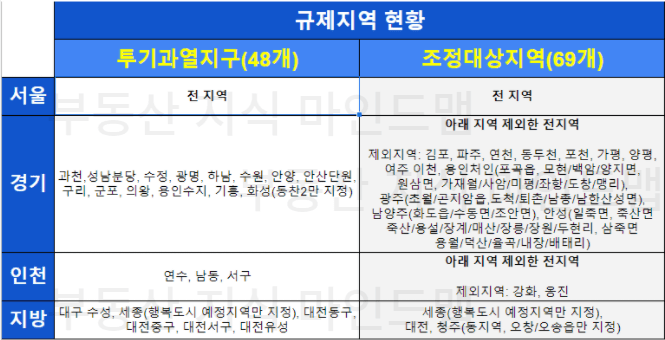

예전에는 투기과열지구, 조정대상지역에서 3억원이 넘는 집에 대해서만 자금조달계획서를 내야했는데,

이제는 투기과열지구, 조정대상지역에서 모든 집(빌라, 다세대, 다가구 등 모든 집)을 살 때는 액수와 관계 없이, 자금조달계획서를 내야합니다.

또한, 이제는 투기과열지구라면, 9억원 이상이면, ‘증빙서류‘를 내게 되어있습니다.

즉, 자금조달계획서에 플러스 증빙서류도 필수로 제출해야 되는 것이죠. (2020년 10월부터 의무화)

<규제지역 현황표 – 투기과열지구, 조정대상지역>

- 집을 살 계획이시면 투기과열지구48개와 조정대상지역 69개에 대하여 확인하여 보시기 바랍니다.

앞서, 투기과열지구에 대해서는 ‘자금조달계획서 증빙서류’를 내야하며, 모든 집에 대해 증빙서류 제출 의무화하였다고 했습니다.

여기서 ‘증빙서류’란 무엇일까요?

[관련글 더보기]

자금조달계획서 증빙서류란?

자기자금과 차입금 등으로 자금조달계획서를 작성하는데요.

이 주택 취득 자금의 흐름에 대한 출처를 자금조달계획서에 작성된 증빙자료를 통해 추척하겠다는 것입니다. 😱

주택자금은 자기자금과 차입금으로 나뉘는데요. 한번 확인해보시겠습니다.

<자기자금 종류 : 증빙자료>

- 금융기관예금액 : 예금잔액증명서 등

- 주식/채권 매각대금 : 주식거래내역서, 잔고증명서 등

- 증여/상속 : 증여/상속세 신고서, 납세증명서 등

- 현금 등 그 밖에 자금 : 소득금액증명원, 근로소득 원천징수영수증 등

- 부동산 처분대금 등 : 부동산매매계약서, 부동산임대차계약서 등

- 금융기간 대출액 합계 : 금융거래확인서, 부채증명서, 대출신청서 등

<차입금 등 종류 : 증빙자료>

- 임대보증금 등 : 부동산임대차계약서

- 회사지원금/사채/기타 차입금 등 : 금전 차용을 증빙할 수 있는 서류 등

자기자금에서 금융기관 예금액으로 자금출처를 작성하셨다면, 예금잔액증명서를 증빙자료로 제출해야하는 것이며,

차입금에서, ‘금전 차용’을 증빙할 수 있는 서류를 증빙자료로 제출하는 것인데요.

특히, 부모님에게 돈을 빌려서 사는 경우가 가장 문제가 되는 항목입니다.

차용증 이미지 (다운로드는 마지막에서 하실 수 있습니다.)

부모와 자식간의 금전 거래는 특수관계인 간의 거래로 보며, 돈을 실제로 빌린 것인지 증여인 경우인지를 엄격한 잣대로 본다고 할 수 있습니다.

2020년 7월 28일과 11월 17일 국세청 보도자료에 따르면,

– 편법 증여 혐의자 85명 세무조사 착수 (11월 17일) –

사례1) 주택취금자금을 증여받았으나, 차입금으로 허위 신고한 경우사례2) 아버지로부터 차입한 채무를 면제받고 증여세를 무신고한 경우 등을 통해,

부모로 부터 돈을 빌려서 부동산을 살 경우, 제출한 자금조달계획서로 해당 부분을 확인하겠다는 것입니다. 또한 ‘부채사후관리‘라는 것을 하면서 장기추적을 해서 차입이 아닌 증여임을 “끝까지” 확인한다고 합니다.

즉, 자금조달계약서를 쓰면 국세청에 계좌정보가 넘어가는 것이며, 원금과 이자지급을 확인하겠다는 것입니다.

지금 당장은 문제가 안될지 모르지만, 언제가는 문제가 될 수 있습니다.

국세청의 “끝까지” 사후관리를 하겠다는 계획은, 차입인지 증여인지 여부에 대해 검증한 다음, 취득자금이 적정한 차입금으로 확인된 경우라 하더라도, 앞으로 원리금 상환이 자력으로 이뤄지는지에 대해 “끝까지!” 끝까지, 사후관리하겠다고 하였습니다. 😲

○부채 사후 관리 점검 횟수 연 1회 -> 연2회로 확대

(출처: 7월 28일 국세청 보도자료=부채 사후 관리 강화)

만약 차용증을 가짜로 만든경우 어떻게 될까요?

부모와 자식간의 돈거래는 특히나 더욱 면밀하게 검토하겠다고 국세청이 밝혔습니다.

증여받은 재산을 차용증을 만들어서 차입으로 가장하겠다 -> 이런 사실은 적발될 가능성이 높으며, 확인해서 적발될 경우 무거운 증여세를 내게됩니다.

차용증 양식/서식 다운로드

차용증을 작성하더라도 상속세 및 증여세법에 따라 자금출처로 인정되는 경우는 다음과 같습니다.

“재산취득일 이전에 빌린 부채로서 영 제10조 규정의 방법에 따라 입증된 금액. 다만, 원칙적으로 배우자 및 직계존비속간의 소비대차는 인정하지 아니한다” 입니다.

즉, 부모 자식간의 차용증은 인정받지 못할 수 있습니다. 따라서, 형식에 맞춰 차용증(금전소비대차계약서)을 작성하고(채무 변제 조건 포함)

차용증을 작성한 시기를 다음과 같이 명확하게 해야합니다.

✅공증, 인감증명 첨부, 내용증명, 근저당 설정 중 하나를 통해 날짜를 확보해두는 것이 증여가 아닌 실제 차입금이라는 것을 신뢰성 있게 증명을 할 수 있습니다.

차용증 양식 2가지 <다운로드>

지금까지, 주택거래시 자금조달계획서 제출 의무화와 부모와 자식간의 돈거래, 차입문제와 증여문제에 대해 알아보았습니다.